จากประชาชาติธุรกิจ

จากความกังวลเรื่องความเสี่ยงเพิ่มขึ้นจากสัญญาณการเก็งกำไรภาคอสังหาริมทรัพย์ และนำมาสู่ปัญหาการเร่งตัวของหนี้เสีย (เอ็นพีแอล) สินเชื่ออสังหาฯที่เพิ่มขึ้นต่อเนื่อง ล่าสุดเมื่อ 4 ต.ค.ที่ผ่านมา ธนาคารแห่งประเทศไทย (ธปท.) ประกาศแนวนโยบาย macroprudential สำหรับสินเชื่อเพื่อที่อยู่อาศัย เป็นการสกัดความร้อนแรงของการเก็งกำไรในตลาดอสังหาฯ

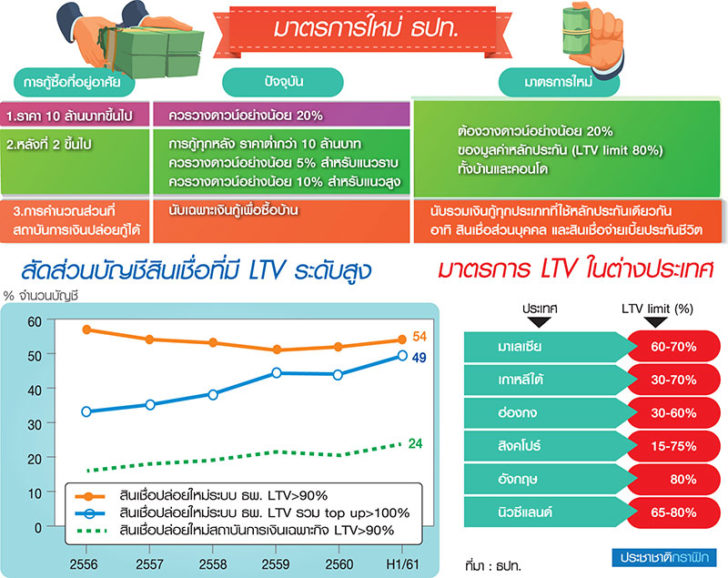

เกณฑ์ใหม่คุมสินเชื่ออสังหาฯ

นายสักกะภพ พันธ์ยานุกูล ผู้อำนวยการกลุ่มงานด้านเสถียรภาพระบบการเงิน ธปท. กล่าวว่า แนวนโยบายการกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัยมี 2 ประเด็นหลัก คือ

ในการกู้สัญญาที่ 2 ขึ้นไป ทั้งแนวสูงและแนวราบ หรือซื้อที่อยู่อาศัยราคา 10 ล้านบาทขึ้นไป ต้องมีเงินดาวน์ขั้นต่ำ 20% (LTV limit 80%) จากเดิมที่กำหนดให้บ้านแนวราบราคาต่ำกว่า 10 ล้านบาทต้องวางเงินดาวน์ขั้นต่ำ 5% คอนโดฯ 10% และที่อยู่อาศัยราคาเกิน 10 ล้านบาท ควรมีเงินดาวน์ 20% (risk weight by LTV 80%)

ประเด็นที่ 2 ให้นับรวมสินเชื่อ top up ทุกประเภทที่ใช้หลักประกันเดียวกันในการคำนวณสัดส่วน LTV อาทิ สินเชื่อส่วนบุคคล สินเชื่อจ่ายเบี้ยประกันชีวิต จากเดิมจะนับเฉพาะเงินกู้ซื้อบ้าน เพื่อสะท้อนความเสี่ยงมูลหนี้รวม โดย ธปท.นัดหารือกับผู้เกี่ยวข้องวันที่ 11 ต.ค. และเปิดรับข้อเสนอแนะถึง 22 ตุลาคม 2561 เตรียมบังคับใช้ตั้งแต่ 1 มกราคม 2562

แข่งปล่อยสินเชื่อหนุน “เก็งกำไร”

รายงานจาก ธปท.ระบุว่า สถานการณ์การแข่งขันในตลาดสินเชื่อเพื่อที่อยู่อาศัย ส่งผลให้มาตรฐานการปล่อยสินเชื่อหย่อนลง เริ่มเห็นการ “สะสมความเสี่ยง” เพิ่มขึ้น และพบการเก็งกำไรโดยหวังผลตอบแทนการลงทุนจากการปล่อยเช่าหรือขายต่อ

และการแข่งขันในตลาดสินเชื่อที่อยู่อาศัยเป็นตัวเร่งการเก็งกำไรอสังหาฯ ก่อความเสี่ยงต่อเสถียรภาพเศรษฐกิจและระบบการเงิน และพบว่าผู้ประกอบการยังระดมทุนในระดับสูง สะท้อนแนวโน้มธุรกิจที่ยังขยายต่อเนื่อง การปรับปรุงเกณฑ์สินเชื่อที่อยู่อาศัยก็เพื่อยกระดับมาตรฐานการพิจารณาสินเชื่อของสถาบันการเงิน ไม่ทำให้เกิดการก่อหนี้เกินตัวของภาคครัวเรือน

การเก็งกำไร ให้สถาบันการเงินตระหนักถึงความเสี่ยงจากมูลค่าอสังห ฯ ที่อาจปรับลดลง ดีมานด์เทียมดันราคาอสังหาฯพุ่ง

ธปท.ชี้แจงว่า มาตรการดังกล่าวจะเป็นประโยชน์ทั้งกลุ่มที่ต้องการกู้ซื้อที่อยู่อาศัยเพื่ออยู่จริง โดยเฉพาะผู้กู้ซื้อที่อยู่อาศัยหลังแรกจะไม่ได้รับผลกระทบ และยังได้รับประโยชน์เนื่องจากจะสามารถซื้อที่อยู่อาศัยในราคาที่เหมาะสมมากขึ้น เพราะดีมานด์เพื่อการลงทุนและเก็งกำไรจะลดลง ซึ่งในช่วงที่ผ่านมาราคาอสังหาฯเพิ่มขึ้นเร็วกว่ารายได้เฉลี่ยครัวเรือน ส่วนหนึ่งเป็นผลจากการเพิ่มขึ้นของดีมานด์เพื่อการลงทุนและเก็งกำไร

“สินเชื่อเงินทอน” เพิ่มเสี่ยงแบงก์

รายงานของ ธปท.ระบุว่า มาตรฐานการปล่อยสินเชื่อของสถาบันการเงินมีแนวโน้มหย่อนลงใน 3 ประเด็นสำคัญ คือ 1) จำนวนบัญชีสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ที่มีมูลค่าสินเชื่อต่อมูลค่าหลักประกันอสังหาริมทรัพย์ (LTV) เกิน 90% เพิ่มขึ้นต่อเนื่องทั้งธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจ

นอกจากนี้ หากรวมสินเชื่อ top up พบพฤติกรรมการให้ LTV ที่สูงกว่า 100% เริ่มมากขึ้นทั้งแนวราบและแนวสูงในทุกระดับราคา รวมถึงการกู้ยืมเพื่อซื้อที่อยู่อาศัยสัญญาที่ 2 ขึ้นไป

การแข่งขันในตลาดสินเชื่อดังกล่าว นอกจากผู้กู้อาจไม่ต้องเตรียมออมส่วนเงินดาวน์ยังมีกรณีที่ได้รับสินเชื่ออเนกประสงค์ หรือเงินทอน (cash back) เพิ่มด้วย จากการประเมินมูลค่าหลักประกันที่เกินจริง หรือผู้ประกอบการลดราคาขายจริงต่ำกว่าราคาที่ระบุในสัญญาซื้อขาย และการให้สินเชื่อที่ LTV สูงเป็นปัจจัยสนับสนุนการเติบโตของตลาดอสังหาฯช่วงหลายปีที่ผ่านมา สะท้อนจากดัชนีราคาโดยเฉพาะที่ดินและอาคารชุดที่ปรับเพิ่มขึ้นต่อเนื่อง แม้ไม่เร่งฟองสบู่ แต่เป็นการเพิ่มขึ้นในอัตราที่สูงกว่าอัตราการเพิ่มของระดับรายได้เฉลี่ยของผู้กู้

2) มูลค่าสินเชื่อเมื่อเทียบกับรายได้ (loan to income : LTI) สูงขึ้นอย่างต่อเนื่อง แม้ว่าสถาบันการเงินมีการยืดเวลาการผ่อนชำระหนี้ให้ยาวขึ้น แต่ภาระการผ่อนชำระหนี้เพื่อที่อยู่อาศัยต่อรายได้กลับยังไม่ลดลง การยอมรับความเสี่ยงที่สูงขึ้นทำให้คุณภาพสินเชื่อลดลงสวนทางกับคุณภาพสินเชื่ออุปโภคบริโภคประเภทอื่นที่ปรับดีขึ้นตามการฟื้นตัวของเศรษฐกิจ

LTV สูงส่งเสริมเก็งกำไร

ประเด็น 3) การให้สินเชื่อในระดับ LTV สูง มีส่วนสนับสนุนการกู้ซื้อเพื่อลงทุนหาผลตอบแทน ทั้งปล่อยเช่า และราคาขายต่อที่สูงขึ้นในวงกว้างมากขึ้น ซึ่งพบว่าการกู้สัญญาที่ 2 ขึ้นไปอาจเป็นการซื้ออสังหาฯเพื่อการลงทุนมากกว่าอาศัยจริง มีแนวโน้มเพิ่มขึ้นต่อเนื่องโดยเฉพาะในกลุ่มคอนโดฯ และพบว่ามีการเร่งขึ้นของการให้ LTV ในระดับสูงในกลุ่มที่อยู่อาศัยราคา 10 ล้านบาทขึ้นไป ซึ่งเป็นเสมือนสภาพคล่องที่หล่อเลี้ยงระดับราคาอสังหาฯในตลาดที่มีความเสี่ยงจากการเก็งกำไร

หนี้เสียผู้กู้ที่มี 2 สัญญาพุ่ง

ข้อมูล ธปท.ระบุว่า ภาพรวมราคาอสังหาฯ ที่ปรับขึ้นเร็วกว่าการเพิ่มขึ้นของรายได้ผู้กู้ โดยเฉพาะกลุ่มรายได้ต่ำ ยิ่งกระทบความสามารถในการกู้ของกลุ่มต้องการกู้ซื้อเพื่ออยู่จริง ขณะที่ผู้กู้สัญญาที่ 2 ขึ้นไป แม้รายได้ค่อนข้างสูง แต่มีแนวโน้มลดลง สอดคล้องกับการเร่งขึ้นของหนี้เสียของผู้กู้ 2 สัญญาขึ้นไป

นอกจากนี้ LTV ที่สูงขึ้นยิ่งเพิ่มความอ่อนไหวต่อตลาดอสังหาฯ จากความไม่แน่นอนของมูลค่าหลักประกัน หากราคาปรับลดลงรุนแรง จากความต้องการซื้อไม่เป็นไปตามคาด จะส่งผลกระทบต่อเสถียรภาพเศรษฐกิจและระบบการเงินในวงกว้างได้

ธปท.มองว่า สถานการณ์การแข่งขันในตลาดสินเชื่อที่อยู่อาศัยขณะนี้ หากไม่มีมาตรการเชิงป้องกันอาจส่งผลลบต่อมาตรฐานการปล่อยสินเชื่อ สถาบันการเงินจะเสี่ยงสูงขึ้น และพฤติกรรมการผ่อนปรนมาตรฐานการให้สินเชื่อจากภาวะการแข่งขันที่สูงขึ้น ส่งเสริมให้เกิดพฤติกรรมการกู้ยืมเกินความจำเป็น และกระตุ้นให้ตลาดอสังหาฯเติบโตเกินความต้องการซื้อเพื่ออยู่อาศัยที่แท้จริง ซึ่งล้วนสร้างความเปราะบางแก่ระบบการเงินในระยะยาว

#สำนักงานบัญชี,#สำนักงานสอบบัญชี,๒ทำบัญชี,#สอบบัญชี,ที่ปรึกษา,การจัดการ,เศรษฐกิจการลงทุน