จากสำนักข่าวอิสรา

เขียนโดย วิธาน เจริญผล EIC

การค้าระหว่างประเทศในอาเซียนอาจจะมีแนวโน้มเพิ่มขึ้นได้ไม่เร็วนัก เพราะถึงแม้จะเสร็จสิ้นการลดอัตราภาษีสินค้านำเข้าตามข้อตกลงเขตการค้าเสรี ภายใต้ AEC ไปแล้ว แต่อุปสรรคสำคัญที่ยังคงอยู่คือมาตรการกีดกันทางการค้าที่มิใช่ภาษี ซึ่งนอกจากการขจัดและลดรายการจะค่อนข้างล่าช้าแล้ว หลายประเทศกลับมีการออกมาตรการที่มิใช่ภาษีเพิ่มเติม ส่งผลให้ธุรกิจยังใช้โอกาสและประโยชน์จากตลาดอาเซียนได้ไม่เต็มที่นัก

การเปิดเสรีการค้าสินค้าระหว่างประเทศในอาเซียนไม่ใช่แค่เรื่องการลด อัตราภาษีนำเข้าสินค้าเหลือ 0% แต่ต้องครอบคลุมไปถึงการลดมาตรการกีดกันทางการค้าที่มิใช่ภาษี แม้ประเทศสมาชิกอาเซียนภายใต้ข้อตกลงการค้าเสรีในส่วนของสินค้าจะทยอยลด อัตราภาษีนำเข้าสินค้าระหว่างกันลงมามากแล้ว โดยปัจจุบันอัตราภาษีนำเข้าสินค้าจากอาเซียนเฉลี่ยในกลุ่ม ASEAN-6 อยู่ที่ 0.05% ในขณะที่กลุ่ม CLMV เฉลี่ยอยู่ที่ 2.61% ซึ่งจะทยอยลดลงอีกจนถึงปี 2015 ตามเป้าหมายกำหนดเวลาของ ASEAN Economic Community (AEC) แต่การค้าสินค้าระหว่างประเทศสมาชิกจะยังไม่เสรีหากยังต้องเผชิญมาตรการด้าน อื่นๆ ที่ไม่ใช่เรื่องภาษีที่เป็นอุปสรรคต่อการค้า ทั้งนี้ จะเห็นได้ว่า ปัจจุบันการค้าระหว่างประเทศในอาเซียนด้วยกันเองยังมีสัดส่วนที่น้อย เมื่อเทียบกับการรวมกลุ่มประเทศอย่างยุโรปหรืออเมริกาเหนือ ทั้งๆ ที่เขตการค้าเสรีอาเซียน หรือ AFTA มีการดำเนินการอย่างต่อเนื่องมาตั้งแต่ปี 1993 โดยปัจจุบันการค้าระหว่างประเทศในอาเซียนคิดเป็นสัดส่วนประมาณ 25% ของมูลค่าการค้า ในขณะที่สัดส่วนดังกล่าวของยุโรปและเขตการค้าเสรี NAFTA อยู่ที่ 65% และ 40% ตามลำดับ

มาตรการที่มิใช่ภาษีมีอยู่หลายรูปแบบ ซึ่งจะส่งผลให้ต้นทุนของธุรกิจเพิ่มขึ้นจากทั้งผลกระทบต่อกระบวนการผลิตและ จากความล่าช้าในการค้าขายส่งมอบสินค้า ทั้งนี้ อุปสรรคทางการค้าที่ไม่ใช่มาตรการทางภาษี (Non-Tariff Barriers: NTB) แบ่งออกได้เป็น 8 กลุ่มหลักๆ ด้วยกัน คือ (1) มาตรการตอบโต้การทุ่มตลาด (Anti-Dumping : AD): ประเทศผู้นำเข้าเก็บอากรตอบโต้การทุ่มตลาดเพิ่มเติมจากภาษีนำเข้าปกติ โดยอ้างว่ามีการทุ่มตลาดจากบริษัทผู้ส่งออกมายังประเทศผู้นำเข้า (2) มาตรการตอบโต้การอุดหนุน (Counter-Vailing Duty : CVD): ประเทศผู้นำเข้าเก็บอากรตอบโต้การอุดหนุนเพิ่มเติมจากภาษีนำเข้าปกติ โดยอ้างว่า สินค้านำเข้าได้รับการอุดหนุนจากรัฐบาลประเทศที่ผลิตสินค้านั้นๆ (3) มาตรการปกป้องจากการนำเข้าที่เพิ่มขึ้น (Safeguard): ประเทศผู้นำเข้าเก็บอากรปกป้องเพิ่มเติมจากภาษีนำเข้าปกติได้ โดยอ้างว่ามีการนำเข้าที่ผิดปกติ ทั้งในรูปของการนำเข้ามาของสินค้าในปริมาณที่มากกว่าปกติ หรือมีการนำเข้ามาในราคาที่ต่ำกว่าปกติ (4) มาตรการสุขอนามัยและสุขอนามัยพืช (Sanitary and Phytosanitary : SPS): การใช้มาตรฐานเรื่อง SPS ที่สูงมาก จนเป็นอุปสรรคต่อสินค้านำเข้าในเชิงพาณิชย์ (5) มาตรการอุปสรรคเทคนิคทางการค้า (Technical Barrier to Trade : TBT): กำหนดมาตรฐานทางการค้า อาทิ การกำหนดการติดฉลากและบรรจุภัณฑ์ ที่สูงมาก จนเป็นอุปสรรคต่อสินค้านำเข้าในเชิงพาณิชย์ (6) มาตรการด้านสิ่งแวดล้อม อาทิ นำเรื่อง ปัญหาโลกร้อน การอนุรักษ์ทรัพยากรธรรมชาติ มาเป็นข้ออ้างในการกีดกันทางการค้า (7) มาตรการด้านแรงงาน ตัวอย่างเช่น สินค้านำเข้า ต้องไม่ได้ผลิตโดยเด็กหรือนักโทษ เป็นต้น (8) NTB รูปแบบอื่นๆ อาทิ การจัดซื้อโดยรัฐ การผูกขาดการนำเข้า การกำหนดแหล่งกำเนิดสินค้า เป็นต้น

ดังนั้น แม้แต่ละประเทศสมาชิกอาเซียนลดภาษีสินค้านำเข้าเหลือ 0% แล้วก็ตาม การส่งออกสินค้าไปยังอาเซียนจึงต้องศึกษาอุปสรรคอื่นๆ ที่ไม่ใช่เรื่องอัตราภาษีไปควบคู่กัน ยกตัวอย่างอุปสรรคด้านการค้ากับมาเลเซีย เช่น มาเลเซียกำหนดให้ Bernas เป็นผู้นำเข้าข้าวเพียงหน่วยงานเดียวซึ่งบางครั้งไม่สามารถตกลงเรื่องราคา ข้าวกันได้ ในขณะที่การนำเข้าปลาไปยังมาเลเซียนั้น องค์การพัฒนาประมงแห่งมาเลเซีย (LKIM) กำหนดให้ใช้ลังพลาสติกของมาเลเซียเป็นภาชนะบรรจุปลานำเข้า ซึ่งกลายเป็นการเพิ่มต้นทุนการส่งออกสินค้าประมงของไทย หรือกรณีที่มาเลเซียกำหนดให้การนำเข้าแป้งข้าวเจ้าต้องขออนุญาตนำเข้า (Non-automatic licensing) แต่ในทางปฏิบัติไม่อนุญาตให้นำเข้า เป็นต้น นอกจากนี้ไทยยังต้องเผชิญกับอุปสรรคด้านการขนส่งที่มาเลเซียไม่อนุญาตให้รถ บรรทุกสินค้าของไทยเข้าไปในมาเลเซีย ทำให้ผู้ส่งออกของไทยต้องขนถ่ายสินค้าที่บริเวณชายแดนเกิดความล่าช้า และส่งผลเสียหายต่อสินค้าเกษตรประเภทผักและผลไม้ และมาเลเซียยังกำหนดเงื่อนไขให้รถที่ผ่านเข้าออกมาเลเซียจะต้องจดทะเบียนและ ทำประกันภัยในมาเลเซีย โดยเฉพาะรถขนส่งสินค้าจะต้องใช้พนักงานจากมาเลเซีย ซึ่งรายละเอียดเหล่านี้ล้วนเป็นอุปสรรคที่ทำให้การผู้ประกอบการไทยเผชิญต้น ทุนสูงขึ้นในการส่งออกสินค้า

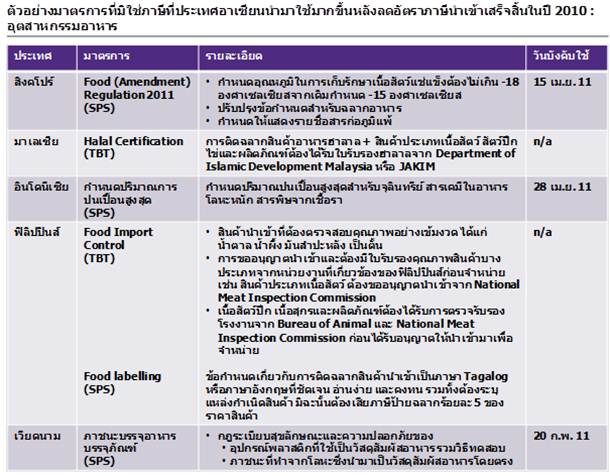

ยิ่งไปกว่านั้น นอกจากอุปสรรคที่มิใช่ภาษีเดิมยังคงอยู่แล้ว แต่ละประเทศยังเพิ่มการใช้มาตรการที่มิใช่ภาษีมากขึ้นกว่าเดิม ส่งผลให้เป้าหมายการลดมาตรการที่มิใช่ภาษีทำได้ช้าลงไปอีก โดยมาตรการที่นำมาใช้เพิ่มเติมมักจะเป็นมาตรการอุปสรรคเทคนิคทางการค้า (TBT) และมาตรการสุขอนามัยและสุขอนามัยพืช (SBS) โดยอ้างความปลอดภัยของชีวิตและสุขภาพของคนในประเทศตนเป็นหลัก ซึ่งไม่ขัดกับข้อตกลงภายใต้ AEC ทั้งนี้ บางมาตรการส่งผลต่อกระบวนการผลิตและผู้ผลิตโดยตรงเนื่องจากต้องพัฒนามาตรฐาน ให้มีระดับสูงขึ้นทัดเทียมกับความก้าวหน้าทางเทคโนโลยีที่ใช้ในการตรวจสอบ ของประเทศที่ใช้มาตรการ โดยเฉพาะอุตสาหกรรมอาหารซึ่งเป็นสินค้าส่งออกสำคัญของไทยไปอาเซียน ที่มีแนวโน้มจะได้รับผลกระทบจากมาตรการที่มิใช่ภาษีเหล่านี้มากขึ้น และหลายมาตรการเป็นมาตรการที่พึ่งออกมาใหม่และมีผลบังคับใช้หลังจากการลด อัตราภาษีสินค้านำเข้า (tariff rate) เหลือ 0% เสร็จสิ้นไปแล้วตั้งแต่ปี 2010 (รูปที่ 1) ซึ่งแทนที่ธุรกิจจะได้ใช้ประโยชน์จากอัตราภาษี 0% จากการเปิดเสรีการค้าสินค้าอย่างเต็มที่ กลับต้องเผชิญมาตรการต่างๆ เหล่านี้มากขึ้น ส่งผลให้การค้าระหว่างประเทศในอาเซียนมีแนวโน้มขยายตัวได้ไม่เร็วนัก

Implication

ธุรกิจคงต้องเตรียมตัวรองรับทั้งสองทางคือทั้งจาก (1) การลดมาตรการที่มิใช่ภาษีเพิ่มเติมในอนาคต ซึ่งหมายถึงระดับการแข่งขันที่จะยังคงเพิ่มขึ้นอีกในอนาคต และ (2) การเกิดขึ้นใหม่ๆ ของมาตรการที่มิใช่ภาษีที่ไม่ขัดกับข้อตกลงภายใต้ AEC เพราะอย่างไรก็ตามประชาคมเศรษฐกิจอาเซียนยังคงมีเป้าหมายที่จะขจัดหรือลด มาตรการที่มิใช่ภาษีมากขึ้นในส่วนที่ลดและขจัดได้ของแต่ละประเทศในอนาคต เพื่อบรรลุวัตถุประสงค์การเปิดเสรีด้านการค้าสินค้าในอาเซียน แต่ในขณะเดียวกันหลายประเทศก็มีแนวโน้มที่จะสรรหามาตรการที่มิใช่ภาษีอื่นๆ ที่สามารถบังคับใช้ได้โดยไม่ขัดกับข้อตกลงใน AEC มาใช้มากขึ้น เพื่อปกป้องทั้งผู้บริโภคและอุตสาหกรรมในประเทศไปพร้อมๆ กัน

รูปที่ 1: ตัวอย่างมาตรการที่มิใช่ภาษี (non-tariff barriers: NTBs) ที่ส่งผลกระทบต่อสินค้าสำคัญของไทย

สำนักงานบัญชี,ทำบัญชี,สอบบัญชี,ที่ปรึกษา,การจัดการ,เศรษฐกิจการลงทุน